リーマン・ショックより深刻?

米国の債務問題、米国債の格下げをきっかけに、急激なドル安が進み、世界各国の株価が急落した。「リーマン・ショックの再来か」と市場は浮き足立ち、「次はフランス国債が格下げになる」「イタリアも危ない」などの噂が飛び交っている。欧州の新聞の中にはフランスの大手銀行の実名を挙げて経営危機と報じたところもある。こうした疑心暗鬼が市場に広がったことがドル安・株安の連鎖を大きなものにしている。

だが株価の下落ぶりは「リーマン・ショック再来」というより、リーマン・ショックを上回る。NYダウ(ダウ工業株30種平均)は直近の高値だった7月21日から8月10日までの14営業日で15.8%下落したが、リーマン・ショック時は同じ日数で8.2%の下落。欧州もリーマン・ショック時は10%足らずの下落だったが、今回の下落率は20%以上に達しており、日経平均株価もリーマン・ショック時の8.7%下落に対し、今回(7月22日~8月11日)は11.4%下落している。株価から見ればリーマン・ショック時より今回のほうが深刻だといえる。

確かに米国と世界の経済実態は当時より厳しいものがある。当時はすでにサブプライム問題で景気は後退気味だったとはいえ余裕がまだあったが、今は米国景気の足取りは重く、欧州も不安定。そのうえ、当時は各国とも大規模な財政出動で景気をテコ入れすることが出来たが、今回は各国とも財政赤字が拡大しているため財政出動の余地はほとんどない。

問題はそれだけではない。財政出動どころか、米国は逆に歳出を削減しなければならなくなったのだ。今回の債務引き上げ法案をめぐる共和、民主両党の交渉の結果、今後10年間で財政赤字を2.5兆㌦(約200兆円)削減することになった。だがこれは景気にとってはマイナスに働く。ところが市場では、この2.5兆㌦の削減では不十分とする意見が強く、S&P(スタンダード・アンド・プアーズ)が米国債を格下げしたのはそれが大きな理由だ。市場からのプレッシャーにこたえて財政赤字削減を実効する必要に迫られているが、そうすると景気を悪化させるおそれがある。まさにジレンマに陥っているのである。

米の財政赤字と景気後退懸念がドル安の背景

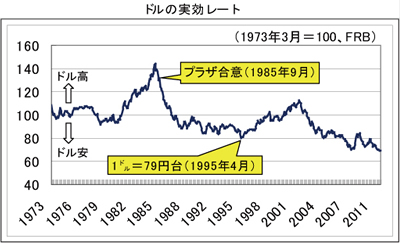

こうした米国の財政状態と景気後退懸念がドルの信任を低下させている。これがドル安の背景であり、ドル安は構造的なものだ。8月11日現在、円相場は1㌦=76円台まで上昇し、最高値更新が目前となっているが、これをドルの側から見ると、すでにドルは史上最安値を更新し続けているのである。ドルの実効レートという指標がある。これは米国の主な貿易相手国の各通貨とドルのレートを総合的に指数化したもので、ドルの相対的な水準を示す。これで見ると、従来の最安値は1995年4月の80.3362だったが、2007年4月ごろから80を割って70台に、今年4月には70を割り込んだ。現在は68台まで低下している。

したがってそうしたドル安の流れにストップがかからないと、円高は止まらないのである。そのためには米国政府が財政赤字の削減に動くと同時に景気回復も図るという、非常に難しい舵取りに本気で取り組むことが不可欠だ。そして何よりも、米国政府がドルを防衛するという断固たる姿勢を打ち出すことが必要だ。これまで米国は緩やかなドル安であれば事実上容認してきた。ドル安によって輸出が有利になり、景気回復の有力な手段になりうるからだ。しかし、今回の債務問題と米国債格下げによってドルの信認が揺らいだことで、ドル安は危険水域に入ってきた。今はまだ米国債の格下げにもかかわらず、株などから逃げてきた投資資金が緊急避難的に米国債を買っているが、これ以上ドル安が急激に進めば海外の投資家が米国債を売り始めかねないし、金利急騰、インフレの恐れも出てくる。当然、世界経済も混乱することになる。そうなれば「緩やかなドル安」などと言っていられない。米国がドル防衛を意識すべき段階に入ってきたと思える。

したがってそうしたドル安の流れにストップがかからないと、円高は止まらないのである。そのためには米国政府が財政赤字の削減に動くと同時に景気回復も図るという、非常に難しい舵取りに本気で取り組むことが不可欠だ。そして何よりも、米国政府がドルを防衛するという断固たる姿勢を打ち出すことが必要だ。これまで米国は緩やかなドル安であれば事実上容認してきた。ドル安によって輸出が有利になり、景気回復の有力な手段になりうるからだ。しかし、今回の債務問題と米国債格下げによってドルの信認が揺らいだことで、ドル安は危険水域に入ってきた。今はまだ米国債の格下げにもかかわらず、株などから逃げてきた投資資金が緊急避難的に米国債を買っているが、これ以上ドル安が急激に進めば海外の投資家が米国債を売り始めかねないし、金利急騰、インフレの恐れも出てくる。当然、世界経済も混乱することになる。そうなれば「緩やかなドル安」などと言っていられない。米国がドル防衛を意識すべき段階に入ってきたと思える。

円高ストップは米国がドル防衛に回った時~過去3度の円高から見えること~

歴史的に見ても、円高・ドル安が止まったのは米国が本気でドル防衛に回った時だった。変動相場制移行後に急激に円高・ドル安が進んだ局面は過去に3回あった。1度目は1978年。当時、米国のスタグフレーション(インフレと不況の同時進行)を背景にドル安となり、円が1㌦=178円まで急騰した。このためカーター大統領が包括的なドル防衛策を発表し、ドル安が止まった。

2度目は1985年のプラザ合意。米国の高金利是正と貿易不均衡是正のためG5(先進5カ国)がドル高是正で合意し、各国がドル売り協調介入を実施した。それをうけて、当時、1㌦=240円前後だった円相場は急騰した。しかし各国の予想を超えるドル安となったため歯止めをかけようとしたが、この時は米国と各国の協調体制が十分でなかったため、ドル安を止めることは出来なかった。その結果、2年後には1㌦=120円まで円高が進んだ。

3度目が1995年4月の円最高値だ。それ以前、当時のクリントン政権は日本の貿易黒字減らしと市場開放を強く要求し、露骨な円高誘導策をとっていた。そのため、あっという間に1㌦=79円台まで上昇したのだが、それは同時にドル暴落のリスクを高めてしまった。そこで今度は一転してドル防衛の姿勢を打ち出した。その年の7月7日、日米が円売り・ドル買いの協調介入を実施したのだ。これは市場の意表をつく大規模なもので、米国の本気度を示すものだったためインパクトは大きく、円はその後8月に1㌦=90円台、9月には100円台へと、短期間で円安に戻った。為替関係者はその時の政策転換を「七夕介入」と呼んで、今でもよく話題にする。

このように、ドル安・円高を止めるカギは米国が握っている。今回もまたしかりである。オバマ大統領の決断が求められている。

岡田晃おかだあきら

大阪経済大学特命教授

1947年、大阪市生まれ。1971年に慶應義塾大学を卒業後、日本経済新聞社へ入社。記者、編集委員を経て、テレビ東京へ異動し、「ワールドビジネスサテライト」のマーケットキャスター、同プロデューサー、テレ…

政治・経済|人気記事 TOP5

日本企業は、中国でどう儲けるか(その2:省エネ・環境都市実現…

松野豊のコラム 「目覚めよ日本!ヒントは北京にあり」

世界経済と中国・東南アジア経済の関わり 後編

内田裕子のコラム 「内田裕子が現場に走る」

講演・セミナーの

ご相談は無料です。

業界25年、実績3万6700件の中で蓄積してきた

講演会のノウハウを丁寧にご案内いたします。

趣旨・目的、聴講対象者、希望講師や

講師のイメージなど、

お決まりの範囲で構いませんので、

お気軽にご連絡ください。